مسئله اقتصادی بزرگ ترین چالش دولت سیزدهم

به گزارش خبرگزاری رسا؛ بزرگترین چالشی که دولت سیزدهم با آن رو به روست مسئله اقتصاد است. بیشتر کارشناسان معتقدند برای بهبود اقتصاد نیازمند اصلاحات ساختاری جدی هستیم و اولین ساختاری که باید اصلاح شود نظام بانکی است. نظام بانکی به دلیل تاثیر بسیاری که در حوزههای مختلف اعم از تسهیلات، کسب و کارها و.. دارد از اهمیت بالایی برای حاکمیت برخوردار است چراکه اگر حاکمیت بتواند بانک را به عنوان یک نهاد پولی کنترل کند بخش بزرگی از اقتصاد را سامان داده است.

بانکداری همواره در این 40 سال به چالشهایی نظیر ناترازی ترازنامهها، نرخ بهره بالا برای جذب سپرده و به تبع آن نرخ سود بالای تسهیلات برای کسب و کارها و ... رو به رو بوده است. این مشکلات باعث شده کمتر کسب و کاری برای رونق و توسعه کار خود به بانکها رجوع کند.

مشکلات شبکه بانکی به همینجا ختم نمیشود نظارت ضعیف بانک مرکزی بر عملکرد شبکه بانکی و همچنین نگران نبودن بانکها بابت زیان انباشته خود نزد بانک مرکزی و استقراض دولت از شبکه بانکی همه از جمله مشکلات این سیستم است.

کارشناسان در طول این سالها همواره پیشنهادات و راهکارهایی به دولتمردان دادهاند که در دولت یازدهم و دوازدهم تقریبا این توصیهها نادیده گرفته شد و باعث خسارات عظیمی به حیثیت اقتصادی کشور و همچنین افزایش بیش از پیش فاصلهی طبقاتی شد.

هدایت تسهیلات به سمت تولید رمز عبور از رکود و ناترازی

چند سالی است اقتصاد کشور با رکود شدیدی مواجه شده به شکلی که تسهیلات بانکی پرداخت شده عموما برنگشته و تولید که اصلی ترین محرک بازگشت تسهیلات است به نوعی دچار نقص شده است. برای حل این مشکل کارشناسان معتقدند بانک مرکزی در وهله اول باید تمرکز خودش را روی این مسئله بگذارد که شبکه بانکی را ابتدا به ساکن به سمت تولید و فعالیت مولد سوق دهد چراکه فعالیت بانکها در بازارهای غیرمولد مثل خرید و فروش مسکن هم باعث رکود بیشترمیشود وهم تورم زا است. در وهله دوم بانک مرکزی باید سیاستی اتخاذ کند که بانکها تسهیلات جدیدی برای کسب و کارهایی که قدرت بازپرداخت تسهیلات گذشته را ندارند، ایجاد کند. در این صورت کسب و کاری که تا دیروز از بازپرداخت وام خود به دلیل رکود معذور بود امروز میتواند دوباره خط تولیدش را از سر بگیرد و تسهیلات جدید و قدیم خودش را به سیستم بانکی برگرداند.

البته در این بین نظارت بانک مرکزی نقش مهمی در طی کردن مسیر درست تسهیلات و گذشتن از رکود دارد. اگر نظارت بانک مرکزی به صورت برخط باشد و اجازه ندهد که تسهیلات از هدف اصلی خود که همان تولید است منحرف شود و توسط افراد نامعلوم هزینه شود و یا سر از بازارهای غیرمولد در بیاورد میتوان امید داشت که با یک تیر دو نشان زد یعنی هم مسئله ناترازی بانکها حل بشود و هم تولید به رونق مناسبی دست پیدا کند.

کنترل بانکها در گرو ناظر قوی

در سال92 تا 96 همزمان با ظهور موسسات غیرمجاز همچنین انفعال مقام ناظر و از آن طرف سیاست انقباضی و انبساطی بانک مرکزی باعث شد که رقابت بر سر نرخ بهره«سود بانکی» سپرده بیشتر شود.

بانکها برای اینکه بتوانند در این رقابت کاذب و مضر پیروز شوند و سرمایه بیشتری را برای خودشان جذب کنند مجبور بودند قول سود 30 الی 40 درصد و حتی در برخی موارد 60 درصد را هم بدهند. ولی الله سیف رئیس محبوس بانک مرکزی در سال 96 مدعی شده بود که سپردهگذاری در موسسه ثامن الحجج تا 89 درصد هم سود گرفته است. از این واقعه میشود نتیجه گرفت که سودی که بانک یا موسسه مذکور داده است از برای فعالیت اقتصادی در بخش واقعی اقتصاد نبوده و احتمالا از طریق بازیگری بانک در بازارهای غیرمولد «مثل خرید و فروش مسکن یا ارز یا طلا» این سود به دست آمده یا سپردههای تازه جذب شده را به عنوان سود به سپرده گذاران قدیمی و موخر داده است و یا با خلق اعتبار«خلق پول» به سپردهگذارسود داده است که در هر سه حالت باعث ایجاد تورم خواهد شد.

این اتفاق نتیجه عدم نظارت است البته تبعات عدم نظارت فقط به همین جا ختم نمیشود.

حل تعارض منافع کمک به بهبود نظارت

خیلی از بانکهای کشور روزانه خلق پول میکنند درحالی که به طرز فاجعه آمیزی زیانده هستند به طور مثال میتوان بانک شهر و یا بانک سرمایه و بانک آینده را به عنوان زیاندهترین بانکهای کشور معرفی کرد.

برای مثال بانک آینده در شش ماهه نخست سال 99 نزدیک به 5هزار میلیارد تومان زیان انباشتهاش رشد کرده و به رقم 17.6 میرسد و همین زیان تا پایان سال99 به رقم 37.6 رسیده و این یعنی بانک قدرت این را دارد که هر عملی را انجام دهد بدون اینکه نگران برگشت پول باشد و حتی بدون اینکه نگران ورشکستگی خودش باشد.

زمانی که بانک یا هر کسب و کاری به این نتیجه برسد که هیچ وقت بنگاهش به واسطه ضرر و زیانش تعطیل نمیشود قطعا با ریسک بالاتری تصمیمگیری میکند به طور مثال بانک آینده در فقره #ایران_مال 40 برابر سقف مجاز وام داده است و این عمل نیاز به حساب و کتاب دفتری ندارد با یک نگاه ساده میشود فهمید که این اتفاق تخلف است.

سقف مجاز پرداخت وام برای بانک آینده باتوجه به سرمایه بانک در بین سال 95 تا 98 چیزی در حدود 400 میلیارد تومان بوده اما بانک آینده علاوه بر #وام_نجومی که به پروژه ایران مال پرداخت کرده نزدیک به 70 هزارمیلیارد تومان هم به 40 ، 50 شرکت دیگر پرداخت کرده؛ به عبارت دیگر نزدیک به 200 برابر حد مجاز تسهیلات اعطا کرده است.

موارد فوق تنها گوشهای از تسهیلات بدون هدفگذاری و بعضا تحصیل اموال از طریق نامشروع و رانتخواریها در شبکه بانکی است برای حل این مشکل در وهله اول نیازمند بانک مرکزی مقتدر هستیم که قاطعیت داشته باشد و در وهله دوم از تعارض منافع مصون باشد چراکه همانطور که توضیح داده شد تخلفات بانک سرمایه نیازمند علم خاصی نبوده و شاید اگر مقام ناظر تنها پشت صندلی نظارت مینشست، میتوانست تخلف را احراز کند.

به نظر میرسد اصلیترین دلیلی که مقام ناظر را از ورود به احراز تخلف بانکها منع کرده همین اثر تعارض منافع است.

انحلال و ادغام دو مسیر عبور از زیان انباشته

زیان انباشته بانکها معمولا تسهیلات معوق است. این تسهیلات معوق میتواند متعلق به تولیدیهایی که بخاطر رکود تعطیل شدهاند باشد و همچنین میتواند متعلق به عدهای سودجو باشد که با گرفتن تسهیلات و استفاده آن در بازارهای غیرمولد باعث افزایش سرمایهی خود به شکل نامتعارف و بهم ریختن بازارهای موازی تولید مثل سکه و ارز و در عین حال کاهش سهم بخش تولیدی کشور بشوند.

باتوجه به عدم شفافیت بانکها در ارائه اطلاعات دقیق قراردادهایشان تفکیک تسهیلات کلان بین تولیدیهایی که واقعا دچار مشکل اقتصادی شدهاند با افرادی که به اسم تولید تسهیلات دریافت اما وارد تولید نکردهاند تقریبا غیر ممکن است.

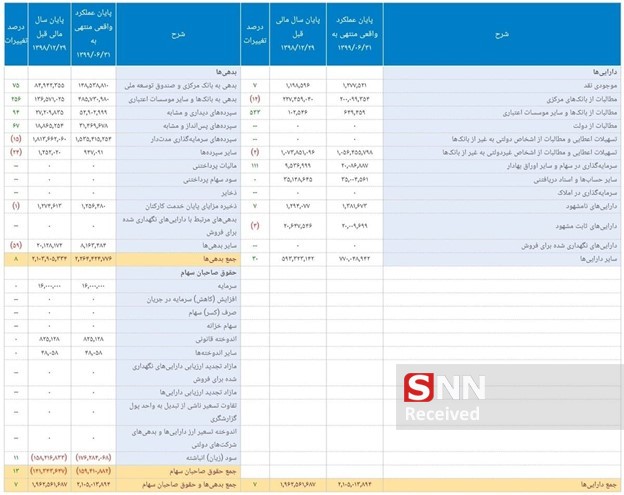

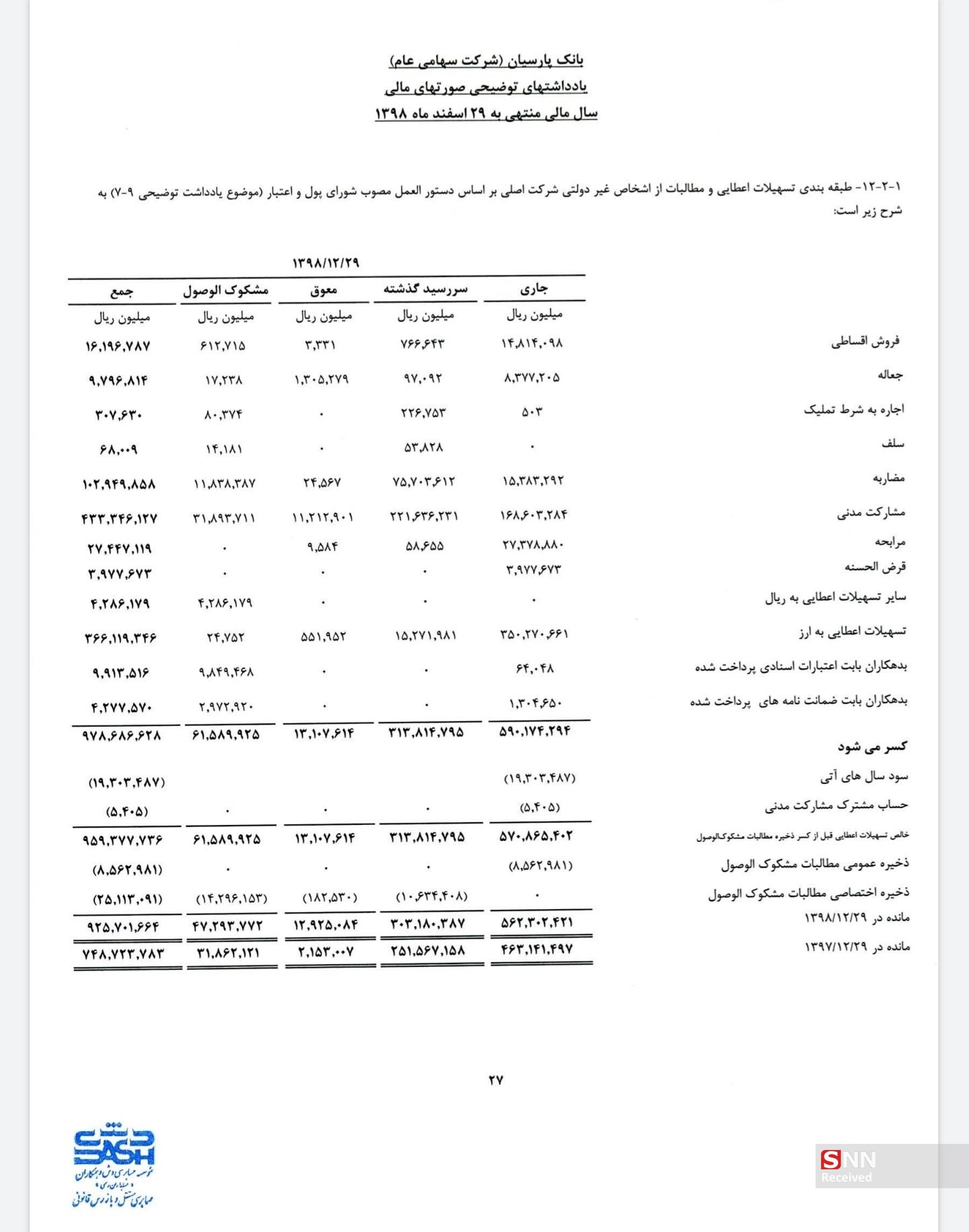

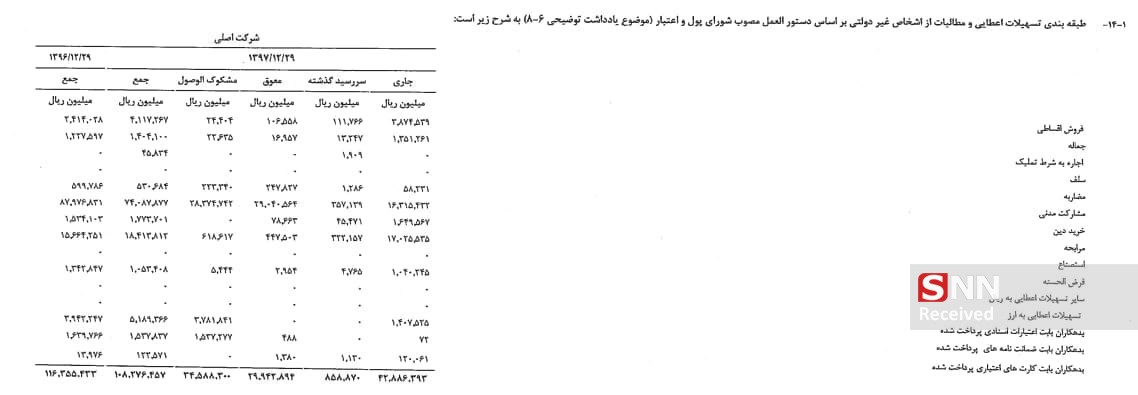

به طور مثال در حسابرسی سال 99 بانک پارسیان، اسامی نفراتی که تسهیلات کلان دریافت کردند افشا نشده بود درحالی که طبق قواعد و مقررات بانک مرکزی باید لیست تعهدات و تسهیلات کلان خود را افشا کنند.این درحالی است که نزدیک به 40 درصد کل تسهیلات داده شده این بانک در سال 98 معوق بوده و عملا معلوم نیست چه کسانی پول را گرفته و بازنگرداندهاند.

در این بین نمیتوان نقش تعارض منافع مدیران نظارتی بانک مرکزی را در پیگیری مقرراتی که خودشان وضع کردن نادیده گرفت

معوقات بانکی در خیلی از بانکها بالای 50% تسهیلاتی است که در یک سال ارائه میکنند به عبارت دیگر بیش از نصف تسهیلاتی که شبکه بانکی میدهد برنمیگردد به طور مثال بانک دی در سال 97 نزدیک به 10.8هزار میلیارد تومان تسهیلات داده که از این میزان بیش از 6.4هزار میلیارد تومان آن تسهیلات معوق و مشکوک الوصول است در حقیقت نزدیک به 60% آن برنگشته است.

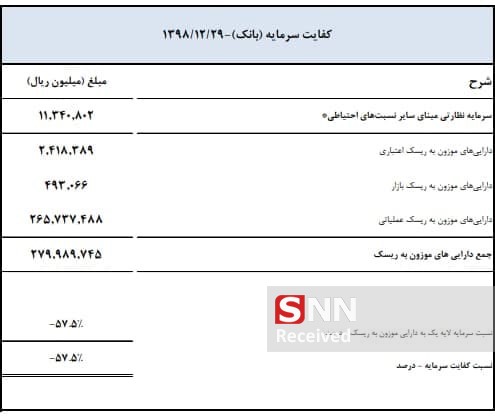

نکته جالب دیگری که وجود دارد این است که طبق اطلاعات منتشر شده سایت این بانک نسبت کفایت سرمایه بانک دی در سال 97 منفی 29 بوده و در سال 98 منفی 57 این در حالی است که در مواردی که کفایت سرمایه زیر 3 درصد باشد بانک مرکزی به بانک مذکور 9 ماه فرصت میدهد که سرمایه خودش را افزایش دهد و اگر این کار انجام نشود بنگاه مذکور طبق قوانین یا باید منحل و یا ادغام بشود!

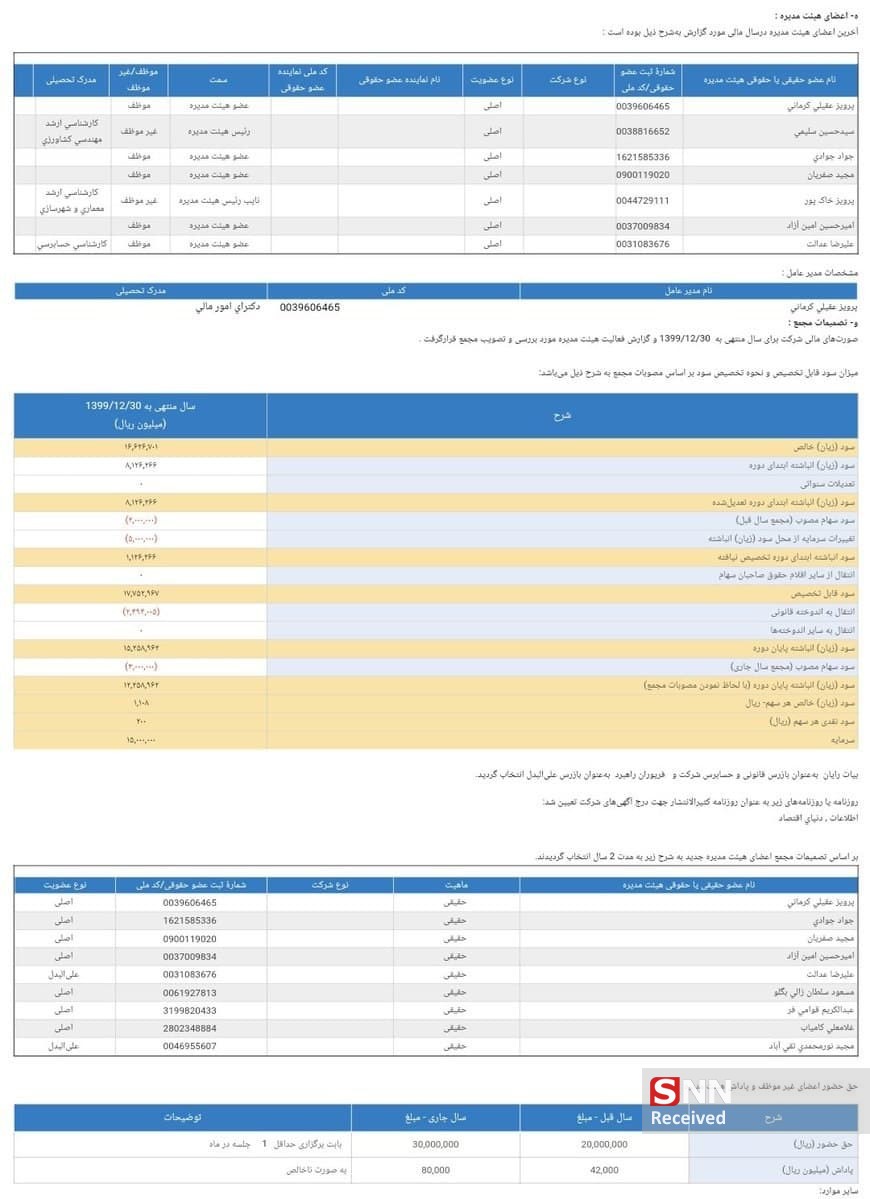

پاداشهای نجومی یکی دیگر از مشکلات سیستم بانکی کشور است، پاداشهایی که محل تامین آن بعضا خلق پول است و نه سود شناسایی شده صاحبان سهام!

در سال 99 بانک خاورمیانه(که یک بانک خصوصی محسوب میشود) 8 میلیارد تومان به اعضای هیات مدیرهی خود پاداش داده است؛ بیشتر از اینکه چرایی آن مورد سوال باشد محل تامین آن مورد سوال است

آیا از خلق پول این مبلغ داده شده؟

آیا از محل سود شناسایی شده که حق صاحبان سهام(مردمی که سهم بانک خریداری کردند) است داده شده؟

مهمترین دلیل نظارت بر بانکها حفظ سلامت شبکه بانکی است. از ویژگیهای خاص شبکه بانکی این است که هر اختلالی میتواند به سرعت گسترش پیدا کند و بانکهای دیگر را آلوده کند. طبق گزارش کمیته بال هدف ناظر بانکی باید کاهش احتمال ورشکستگی بانک وآثار سوء آن بر اقتصاد کشور باشد و نه صرفا جلوگیری از ورشکستگی بانک.

در خیلی از کشورهایی که بانک مرکزی مستقل و مقتدری وجود دارد تخلفات دارای مراتب کمتر از بانکهای کشور مستوجب انحلال بانک میشود حال اینکه در ایران نه تنها از انحلال و یا ادغام بانکها خبری نیست بلکه مدیران و سهامداران بانک آن طور که باید و شاید مجازات نمیشوند به عبارتی مجازاتهای در نظر گرفته شده بازدارندگی لازم را ندارد و این باعث میشود مدیران به تخلفاتشان ادامه دهند و با ریسک بالاتری در اقتصاد کشور نقش آفرینی کنند.

این مشکلات تنها بخشی از عیوب بانکداری است که علاوه بر ایجاد تورم در بازارهای مختلف تبدیل به مانعی بر سر راه تولید کشور شده است؛ امید است در دولت سیزدهم مضاف بر تحول در ساختارهای پولی و بستن منافذ فساد با ایجاد یک بانک مرکزی مقتدر از هرج و مرج در شبکه بانکی جلوگیری کند.